Настоящее и будущее кредитного скоринга

- 12 сентября 2022 г.

- Поделиться

За последние 10 лет возможности для хранения и обработки информации существенно изменились, что открыло новые возможности для бизнеса. Скачки в технологиях удешевили производство мобильных устройств, а также сбор и накопление больших массивов данных. Это позволило собирать персонализированную информацию пользователей и использовать Big Data для анализа и прогнозирования рисков в бизнесе. Например, за счет скоринга.

Система скоринговой оценки существенно упростила работу с клиентами, а также рост и развитие микрофинансовых организаций и банков. Сегодня разберем, что такое кредитный скоринг и что такое услуга скоринга, для чего используется скоринговый анализ и чем он может помочь современному бизнесу. Статья пригодится владельцам банков и МФО, а также всем предпринимателям.

Что такое кредитный скоринг?

Скоринговая система — это математический алгоритм, оценивающий уровень риска заемщика при выдаче кредита. Принцип алгоритма заключается в анализе больших массивов статистических данных и отображении полного профиля риска потенциального клиента в балльной оценке. Система кредитного скоринга определяет уровень риска, основываясь на ранее собранной статистике с одинаковым рядом параметров — чем больше статистическая база банка, тем точнее алгоритм определяет риск.

Как выглядит современная скоринговая модель кредитования

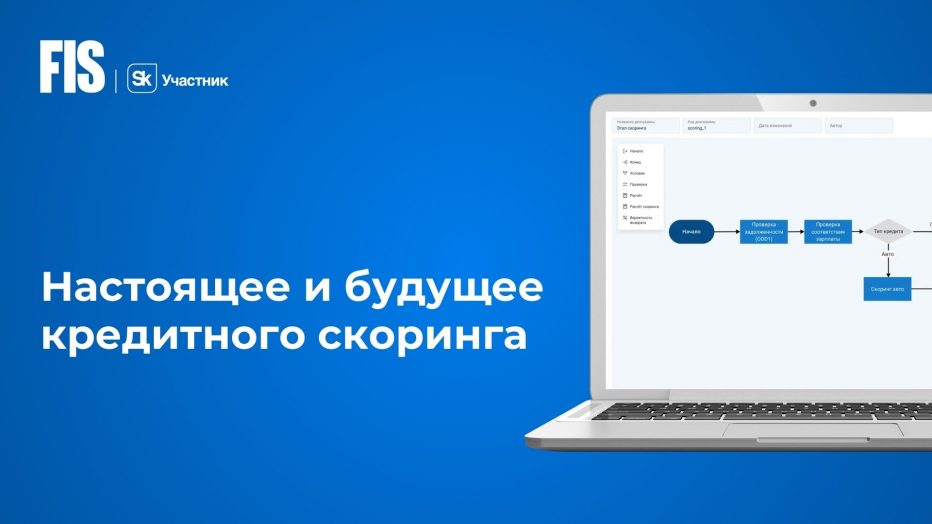

Основная задача построения системы кредитного скоринга — предсказание вероятности дефолта потенциального заемщика. Современная модель кредитного скоринга основывается на регрессии и классификации данных — обычно используется логит-регрессия переменных базы данных, реже градиентный бустинг и другие виды регрессии. Такие решения используются в небольших банках, микрофинансовых организациях, либо в сфере потребительского экспресс-кредитования на малые суммы.

Ключевая особенность подобных моделей анализа — возможность интерпретирования. Это позволяет объяснить клиенту о принятом решении и избежать негатива со стороны потребителей банковского продукта — зная причину отказа или увеличения процентной ставки, заемщик может улучшить свое положение, доказав банку свою платежеспособность.

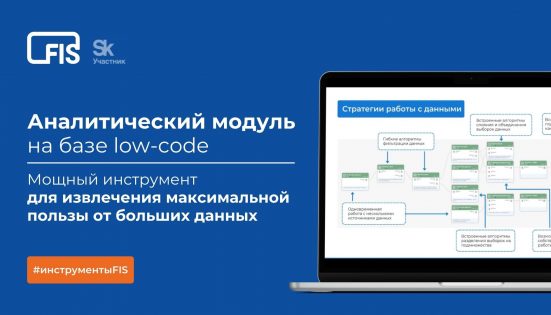

Для работы с большими массивами данных подобные модели оценки уже менее эффективны — в последнее время системы кредитного скоринга основываются на неинтерпретируемых моделях машинного обучения. Обученная нейросеть, прошедшая комплексное тестирование на данных Big Data, дает более точный результат, но тяжело поддается анализу причин решения. Подобные решения не приветствуются регулятором, поскольку осложняют контроль качества портфеля клиентов. Однако статистика показывает, что точность неинтерпретированных скоринговых моделей на порядок выше регрессий.

Для получения точного анализа больших массивов неструктурированных данных и составления полного профиля риска заемщика все чаще применяются комбинированные типы моделей. Например, нейросети постоянно анализируют базу данных банка для коррекции скоринговых коэффициентов, а классическая система логистической регрессии — оценивает кредитоспособность конкретного заемщика.

Для чего нужен кредитный скоринг?

Основная задача кредитного скоринга сводится к оценке риска кредитора на каждой стадии договора с заемщиком. Финансовые организации используют несколько систем credit scoring для комплексного анализа рисков, что позволяет точно рассчитать кредитоспособность заемщика и подобрать оптимальные условия кредитования.

Использование кредитного скоринга выгодно и банкам, и потенциальным заемщикам. Финансовые организации могут быстро составить предварительное решение по заявке заемщика или оценить вероятность мошенничества, клиент — получает возможность разослать заявки на кредит без посещения офиса банка.

От чего зависит одобрение заявки на кредит — факторы, влияющие на скоринг

При оценке степени риска кредитования потенциального клиента скоринговая программа использует статистические данные, собранные банком для анализа. В алгоритмы скорингового анализа могут включаться:

- Семейное положение, наличие детей — наличие брачного контракта или официальной регистрации брака повышает скоринговый балл. Банки и МФО также отдают предпочтение заемщикам без детей — по мере увеличения состава семьи скоринговая оценка снижается.

- Возраст и пол заемщика — клиенты моложе 21 года и пенсионеры получают наименьший балл в категории. Также могут действовать понижающие коэффициенты для мужчин призывного возраста или молодых девушек из-за перехода в декрет.

- Финансовое состояние — размер заработной платы на основной работе, уровень дополнительного дохода, прозрачность заработка. Также при оценке финансового состояния учитывается наличие в собственности недвижимости, автомобиля, прочего ликвидного имущества. Баллы заемщика увеличиваются прямо пропорционально уровню дохода и его экономической стабильности.

- Риск профессии и трудовой стаж — официальное трудоустройство в коммерческой или государственной организации. Трудовой стаж менее 5 лет снижает скоринговую оценку, также вероятность одобрения кредита уменьшается при трудоустройстве в сферах с повышенным риском для жизни. Престижная профессия или высокий профессиональный статус наоборот повышают итоговый балл заемщика.

- Наличие страхового полиса — оформление страховки на жизнь и имущество может увеличить скоринговый балл. Аналогичный эффект приносит наличие вкладов и депозитов в банке.

На результаты анализа сильно влияет кредитная история и кредитная нагрузка заемщика. Также на скоринговую оценку влияет объем персональной информации в базе данных финансовой организации. Наличие актуальной информации о месте регистрации и проживания, свежесть справок с места работы, количество каналов связи с клиентов — email, мобильный и рабочий телефон, т. д.

Знаем об автоматизации процессов в компаниях всё!

Нет времени разбираться?

Расскажем о кредитном скоринге подробно!

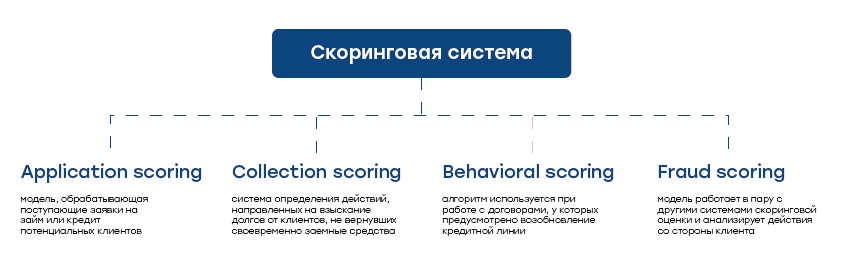

Виды скоринговых систем

Программа скоринга используется банком на протяжении всего жизненного цикла клиента. Накопленная статистика позволяет анализировать и прогнозировать поведение клиентов, и использовать данные для оценки рисков при реализации других банковских продуктов. Для составления полного профиля риска в финансовых организациях чаще всего используются следующие виды скоринга:

- Application scoring — модель, обрабатывающая поступающие заявки на займ или кредит потенциальных клиентов. Алгоритм анализирует анкету или подтягивает информацию из базы данных банка, после чего составляет первичную оценку кредитоспособности заемщика. Результаты балльной оценки позволяют утвердить или отклонить заявку на кредитование.

- Collection scoring — система определения действий, направленных на взыскание долгов от клиентов, не вернувших своевременно заемные средства. Данная модель скоринга используется на начальных этапах взыскания долгов, либо после передачи дела клиента коллекторскому агентству. На основании статистических данных программа рассчитывает наиболее удобные для банка и клиента варианты возврата долгов — скоринговая оценка позволяет определить варианты взыскания задолженности в досудебном порядке или выбрать вариант правомерного взыскания долга в принудительном порядке.

- Behavioral scoring — алгоритм используется при работе с договорами, у которых предусмотрено возобновление кредитной линии. Модель оценивает поведение клиента за конкретный временной промежуток и корректирует балльную оценку заемщика. Это позволяет контролировать актуальность оценки риска и определить на сколько изменилось материальное положение клиента. Система behavioral scoring обычно используется при перевыпуске кредитных карт и используется для определения кредитного лимита.

- Fraud scoring — модель работает в пару с другими системами скоринговой оценки и анализирует действия со стороны клиента. Результаты анализа отражают вероятность мошеннических действий клиента, что позволяет снизить риск банка путем снижения суммы кредитований или увеличения процентной ставки.

Для точной оценки вероятности риска при кредитовании банкам и МФО рекомендуется задействовать все виды скоринговой оценки. Особенно ценны для финансовых организаций application scoring и fraud scoring, позволяющие еще на этапе заявки составить профиль риск клиента по анкетным данным и принять решение выдаче кредита.

Дополнительно банк может задействовать другие виды скоринг программ. Например, оценку поведенческих факторов потенциального клиента на сайте или анализ метаданных телефонных звонков и базы мобильного оператора. Это позволяет отследить эмоциональное состояние клиента в момент оформления заявки на займ или кредит, определить прямой интерес к услугам банка или спрогнозировать риск мошенничества.

Такой анализ не составляет трудностей — подобные данные легко накопить через статистику телефонии или метрики в вебмастере сайта. При этом вся информация собирается довольно быстро, что упрощает создание централизованной базы данных, тестирование и калибровку скоринговой модели. Кроме того, на рынке можно встретить ряд компаний, предоставляющих подобные услуги — например, скоринг мобильных операторов или сторонние сервисы независимых аналитических агентств.

Тренды развития скоринга

Модель скоринга для кредитов и займов уже сейчас является одним из ключевых инструментов по оценке кредитоспособности потенциальных клиентов. Система скоринга постоянно развивается, что упрощает анализ рисков и снижает вероятность убытков банка или МФО при проведении финансовых операций.

Сейчас прослеживается несколько положительных трендов относительно системы кредитного скоринга:

- Регулятор постепенно снимает ограничения по использованию неинтерпретируемых моделей машинного обучения для кредитного скоринга, что способствует повышению точности анализа при работе с большими массивами данных.

- Экосистемы и корпорации получают явное преимущество, накапливая данные о поведении клиентов в разных областях и применяя сведения и для предсказания дефолтности заемщиков. Обладая объемной статистикой гораздо легче контролировать портфель клиентов, предупреждать операции с большой долей риска и масштабировать бизнес.

- Уже сейчас вместе с кредитным скорингом используется фрод-скоринг, прогнозирующий вероятность мошенничества со стороны заемщика. Это существенно снижает долю риска и снижает нагрузку на персонал банка, позволяя автоматически отклонять проблемных заемщиков.

Снятие ограничений регулятором и стремительное развитие Big Data предполагает дальнейшее расширение технологий для точного анализа рисков в бизнесе. Передовые решения будут задействоваться в финтех среде и со временем перейдут банкам и МФО.

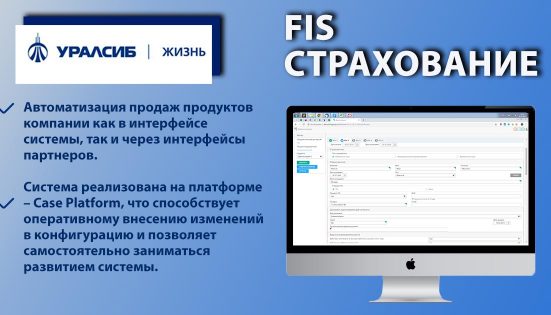

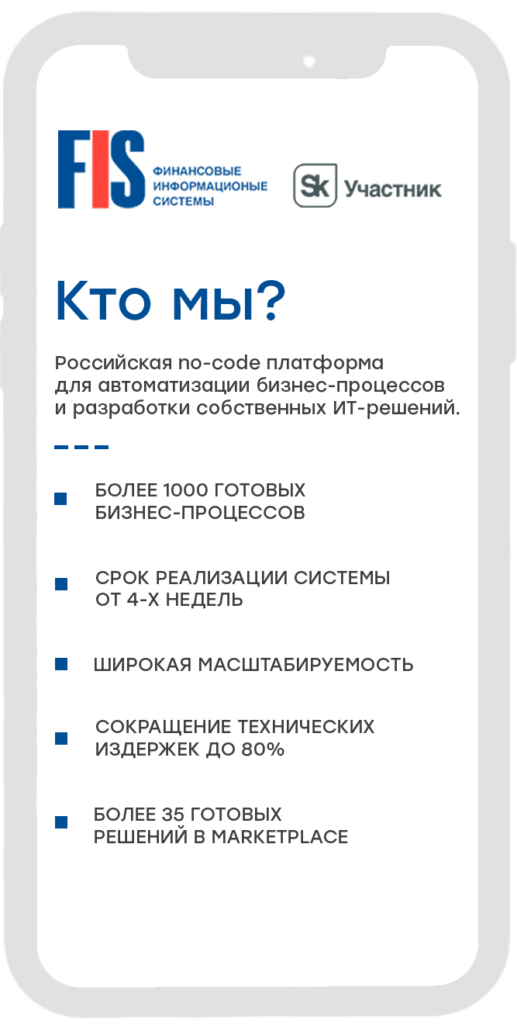

Использование скоринга в готовых решениях ПО FIS

Программные решения экосистемы FIS позволяют прогнозировать вероятность риска в процессе обработки кредитных заявок и помогают автоматизировать риск-менеджмент в бизнесе. Программное обеспечение FIS СПР включает 6 емких взаимосвязанных модулей, полностью решающих задачи управления оценкой потенциальных заемщиков:

- Обогащение заявок данными из сторонних источников.

- Расчет скоринга и принятие решений по заявкам

- Использование инструментов ML в процессе оценки

- Настройка различных моделей для разных продуктов и категорий заемщиков

- Массовая обработка заявок (предодобренные предложения

- Тестирование новых скоринговых моделей

Система FIS позволяет проводить эффективный анализ и оценку заемщиков, а также управлять всеми используемыми инструментами для принятия решений. Использование системы поможет автоматизировать процессы компании и ускорит развитие и масштабирование бизнеса.

Система поддержки принятия решений (СППР)

В 2 раза ускоряйте процесс обработки заявок с помощью настроенных стратегий и принимайте только верные решения

- 12 сентября 2022 г.

- Поделиться