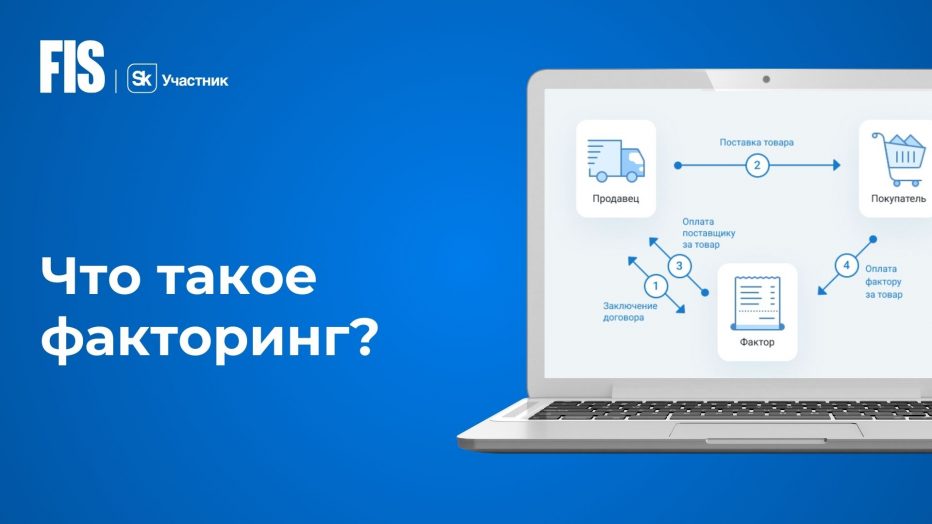

Факторинг – финансовый инструмент, востребованность в котором возрастает во время экономических и финансовых кризисов. На Западе факторинг используется с начала 20 века. В СССР было несколько попыток его реализации в одном из государственных банков. В России этот инструмент появился в конце 90-х.годов.

Факторинг – что это?

Под факторингом в соответствии с ГК РФ понимается комплекс финансовых услуг, включающий полностью или по отдельности следующие составляющие: финансирование оборотного капитала, взыскание и контроль дебиторской задолженности, а также хеджирование кредитного риска. В схему факторинга могут вписываться не все вышеперечисленные услуги, но не меньше двух. Реализация только одного из элементов при отсутствии остальных в принципы факторинга не вписывается. В рамках факторинга финансирование оборотного капитала осуществляется под уступку (обеспечение) дебиторской задолженности. Главное и существенное отличие факторинга от кредита – это отсутствие залогов при выплате финансирования.

Выгоды факторинга

Факторинг позволяет избежать кассовых разрывов при товарном кредите, ускорить оборачиваемость дебиторской задолженности, улучшить структуру баланса, в том числе за счет сокращения кредитной нагрузки. Финансовые эксперты отмечают, что факторинг – антикризисный инструмент. Подтверждение антикризисного эффекта мы видим в цифрах, статистике, которую формирует для рынка Ассоциация факторинговых компаний. По ее данным за последние 4 года средние темпы роста факторингового портфеля игроков рынка составили более 37% в год.

Участники факторинга

Целевая аудитория клиентов факторинговых компаний и банков обширна. В первую очередь это поставщики и покупатели, использующие товарный кредит (отсрочку платежа) в расчетах за товар или услуги. Сторонами договора классического факторинга (с или без регресса) являются:

- поставщик, отгружающий товары или оказывающий услуги на условиях отсрочки платежа своим покупателям (дебиторам)

- фактор — факторинговая компания или банк, оказывающий услуги факторинга, в первую очередь финансирование поставщику под уступку денежных требований.

На рынке помимо классического факторинга факторы предлагают факторинг для покупателя (дебитора) — агентский факторинг. В данном случае сторонами договора являются:

- покупатель (дебитор), имеющий непросроченную задолженность перед своими поставщиками

- фактор, осуществляющий раннюю оплату за покупателя по платежным требованиям.

Клиентами факторинга могут быть производственные, торговые, обслуживающие компании, как работающие на внутреннем рынке, так и участвующие в международных сделках. Факторинг используется компаниями, участвующими в госзакупках и коммерческих тендерах в строительстве, ТЭК, дорожно-строительной, ж/д и авиаотрасли в металлургии, сфере ЖКХ, ТКО и капитального ремонта и многих других.

Применение факторинга в России

Основными драйверами роста факторинга называют продолжающееся развитие этого инструмента в регионах, увеличение объемов финансирования компаний малого и микро бизнеса, проникновение факторинга в отрасли, которые до недавнего времени считались «нефакторабельными», такими как, например, строительство и услуги.

Каждый из этих драйверов роста связан с их главной составляющей – цифровизацией отрасли факторинга в России: автоматизация бизнес—процессов на уровне факторов, появление, активное развитие различных независимых цифровых платформ и онлайн-систем самих факторов для участников сделки.

Как работает онлайн-факторинг

В качестве примера автоматизации одного из процессов факторинга рассмотрим – заключение факторинговой сделки, заключение договора факторинга между поставщиком и фактором. Процесс предполагает обмен большим количеством документов между поставщиком и финансовым агентом (фактором) как на бумажных носителях, так и по электронной почте для оценки благонадежности поставщика и его покупателей, чью дебиторскую задолженность он предполагает уступить фактору для получения финансирования.

Фактору нужна достоверная информация о деятельности как поставщика, так и конечного должника – дебитора. Перечень документов, содержащий такую информацию, может достигать 30-40 пунктов в зависимости от суммы запрашиваемого лимита. Сбор, обработка информации из этого массива документов, принятие решения на основе сделанных выводов, оформление и подписание договора факторинга с включением в него необходимых условий требует большого количества временных и человеческих ресурсов.

Наличие онлайн-платформы, объединяющей всех участников факторинговой сделки и схему работы в одном пространстве, позволяет сторонам договора взаимодействовать друг с другом в режиме онлайн, без привязки к их местонахождению. Такая онлайн платформа позволяет т свободно обмениваться документами, подписывать, вносить изменения и подтверждать их усиленной ЭЦП. На рынке существуют как независимые онлайн платформы для заключения факторинговых сделок, так и платформы, принадлежащие факторам. Использование таких платформ позволяет существенно сэкономить ресурсы на заключение сделок, ускорить рассмотрение и увеличить количество заключаемых сделок.

Онлайн—факторинг: схема с объяснением

Фактор, находящийся в Екатеринбурге, может рассмотреть заявку на финансирование, поступившую через онлайн- платформу от поставщика из Челябинске. Все необходимые для рассмотрения заявки и заключения договора факторинга документы передаются через онлайн-платформу, автоматически попадают в систему фактора для обработки, принятия решения и формирования договора факторинга, который подписывается электронной подписью обеих сторон на той же онлайн-платформе. Таким образом поставщику не нужно физически приходить в офис для передачи и подписания документов, все происходит в удаленном удобном режиме.

Никаких бумаг, писем в электронной почте с приложением большого объема документов. Упрощение, сокращение, оптимизация только одного этого процесса за счет автоматизации увеличивает конверсию воронки продаж, экономит операционные издержки, в конечном итоге положительно сказывается на финансовом результате фактора и клиента.

Какие еще аспекты охватывает онлайн-факторинг?

Ряд процессов сопровождения сделок факторинга для большинства игроковявляются трудозатратными, но онлайн-платформа позволяет качественно их решать с минимальными затратами.

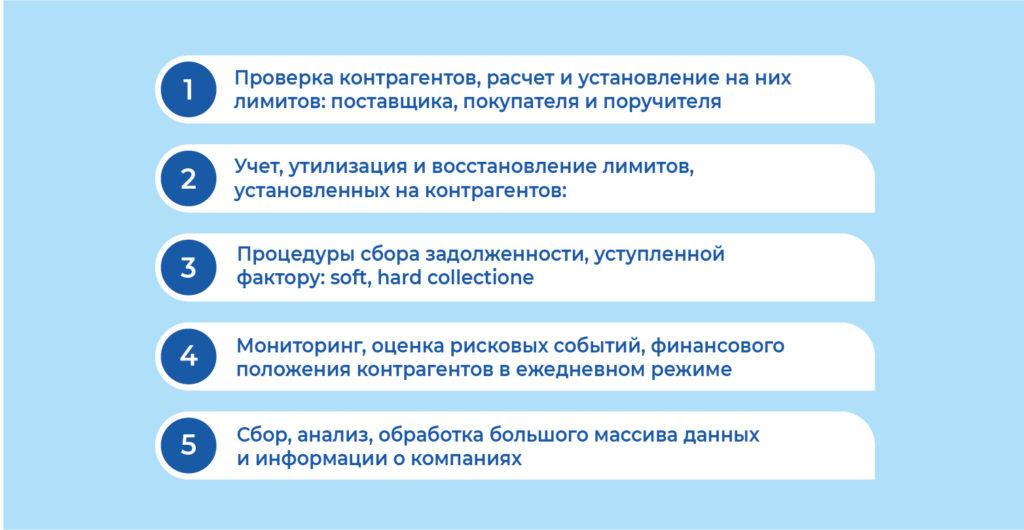

Этот аспект актуален на всех этапах заключения и сопровождения договора факторинга:

- проверка контрагентов, расчет и установление на них лимитов: поставщика, покупателя и поручителя (при его наличии в сделке);

- учет, утилизация и восстановление лимитов, установленных на контрагентов;

- процедуры сбора задолженности, уступленной фактору: soft, hard collection;

- мониторинг, оценка рисковых событий, финансового положения контрагентов в ежедневном режиме.

Обеспечение корректности и бесперебойности каждого из этих процессов сопровождается сбором, анализом, обработкой большого массива данных и информации о компаниях. Для этих целей автоматизируются сбор из открытых источников данных о компаниях, их обработка, хранение, выявление закономерностей, расчет показателей, выявление триггеров для принятия решений об установлении или корректировке лимитов риска и максимальных сумм выдачи или непогашенного финансирования.

Помимо сбора и оценки данных из открытых источников для расчета и корректировки лимитов рисков используются системы, способные построить модели оценки рисков на основе данных, полученных из бизнес-систем, например, систем, где учитываются транзакции в области электронной торговли. Автоматизация работы с большим объемом данных и выявление на их основе событий, которые могут повлиять на возврат выданных денежных средств, используется в финансовой сфере довольно продолжительное время, использование этих инструментов для факторинговых операций насчитывает не более 3 лет. Это та ниша в области автоматизации, которая будет развиваться в ближайшие 2 года.

Цифровизация факторинга

Другая область автоматизации процессов, которая сейчас набирает обороты, – это цифровизация факторинговых процессов, операций на стороне крупных дебиторов. Это in-house платформы, к которым будут подключены все участники сделок, а также независимые финансовые институты и частные инвесторы, что позволит существенно расширить области использования как самого продукта факторинга, так и привлечения к нему дополнительных денежных ресурсов для обеспечения будущего роста.

В качестве примера приведем сервис «Норникеля» для работы с контрагентами – личный кабинет поставщика, запущенный в марте 2022 года. Данная платформа позволяет аккумулировать всю информацию по исполнению договоров, заключенных между поставщиком и компанией-закупщиком, входящим в группу «Норникеля», для предоставления доступа к ней заинтересованным сторонам, в том числе факторинговым компаниям. Получая онлайн-доступ к такой информации, факторы минимизируют риски мошенничества, дефолта, что дает им возможность осуществлять финансирование поставщиков «Норникеля» по оптимальным ставкам с учетом минимального уровня операционных и риск-затрат.

Увеличение числа независимых онлайн-платформ, а также платформ на стороне дебиторов приведет к другой потребности – необходимости объединения их через интеграцию в рамках «одного окна».

Все эти тенденции в конечном счете должны привести к максимальной автоматизации факторинговых транзакций и высокой скорости обслуживания клиентов, в связи с чем ИТ-инвестиции в данной области полностью оправданы и необходимы для дальнейшего развития.

Онлайн-факторинг от FIS

Компания ФИС разрабатывает автоматизированные решения для факторингового рынка. Учетная система FIS Factoring ориентирована на комплексное сопровождение и систематизацию факторинговых сделок. С его помощью любой фактор может уверенно выйти на рынок, найти свою нишу, увеличить портфель клиентов, сократить издержки, развивать и повышать эффективность своего бизнеса.

FIS Факторинг позволяет оперативно решать следующие задачи:

- Выстраивать эффективное взаимодействие с участниками сделки;

- Ранжировать клиентов и настраивать под них тарифы;

- Повышать клиентоориентированность и конкурентоспособность;

- Выявлять факторы риска;

- Увеличивать эффективность краткосрочных вложений;

- Расширять клиентскую базу и повышать качество активов.

Решение позволяет автоматически производить расчеты доступных лимитов, вычислять комиссии, учитывать поставки и контролировать взыскание дебиторской задолженности. Достаточно ввести в систему сведения о сторонах договора, условиях платежей, объемов поставок и финансирования, дальше система рассчитывает все показатели сама, предлагает отсрочку, показывает доступные лимиты и т.д.

Система FIS Факторинг совместима с любой базой данных, легко настраивается и адаптируется под пользователя благодаря гибким конструкторам.

В дополнение к учетному модулю фактора компания ФИС разрабатывает и интегрирует web-кабинеты поставщика и дебитора для обеспечения взаимодействия всех сторон факторинга в реальном времени без необходимости физического взаимодействия.

Автоматизация факторингового бизнеса

Управляйте классическими и кастомизированными факторинговыми решениями

- 12 декабря 2022 г.

- Поделиться