Финансовый рынок диктует банкам новые условия работы с клиентами. Если вчера компании делали упор на качественный клиентский сервис, то сегодня для удержания и привлечения клиентов приходится работать во всех направлениях: не только опираться на сервис, но и предоставить клиенту максимальное количество продуктов, которые можно приобрести в одной экосистеме. В условиях жесткой конкуренции выигрывают крупные игроки рынка с широким набором банковских продуктов.

Крупнейшие банки не ограничиваются кредитами и вкладами. Продуктовый портфель растет пропорционально потребностям клиентов. Для каждого продукта приходится разрабатывать индивидуальные правила, важнейшим из которых является оценка профиля клиента. Большое количество продуктов зачастую порождает рост числа и видов систем и программ. Еще один источник появления избыточных систем – объединение банков. Из-за большого количества разных источников данных и списков ответственным сотрудникам приходится выполнять множество запросов и проводить оценку каждого из них. Это влечет как финансовые риски, так и низкую эффективность процесса предоставления услуг.

Старт проекта

Банк «Открытие» — один из ведущих российских банков. Если посмотреть на его историю, видно, сколько изменений произошло с банком за 15 лет, какое количество систем используется в бизнес-процессах и какой объем информации они хранят. При таком количестве разрозненной информации блоком рисков было принято решение создать систему, которая могла бы консолидировать различные данные с целью повышения качества оценки клиентов.

Основной задачей проекта стало создание единого рабочего стола для верификаторов, единого поискового интерфейса, единого хранилища негативных списков и единой точки входа для интеграции с рядом внешних источников. Ключевая цель в части оценки профиля клиентов — сокращение ручного труда за счет максимальной автоматизации процессов сбора и анализа информации, включая минимизацию человеческого фактора.

Чтобы решить эту задачу, банк «Открытие» вместе с компанией FIS в 2019 году разработали соответствующую систему. Ключевой особенностью проекта стало то, что практически все работы выполнялись силами банка, а компания ФИС была привлечена только для создания интерфейса одного из модулей системы. На старте проекта со стороны банка было привлечено 6 ИТ-специалистов и руководитель проекта, такая же команда была собрана от компании ФИС. Целевой платформой для разработки нового продукта стал low-code конструктор бизнес-приложений Case Platform.

Результат

Благодаря совместной работе банка и компании ФИС работы по созданию базовой версии системы были выполнены за 6-8 месяцев. За это время спроектировано хранилище системы, создано рабочее место пользователя, автоматизированы алгоритмы оценки профиля клиентов по различным продуктам, широкие инструменты учета и администрирования списков, реализован целый ряд интеграций (например,43 метода СПАРК, ФССП, виды сведений СМЭВ), в том числе появилась единая точка входа для других систем банка. Все работы по интеграции выполнены специалистами банка «Открытие».

Благодаря low-code платформе FIS и использованию методологии agile новая система была оперативно реализована на основе функциональных требований банка, а не детального технического задания с большим количеством итераций. Решение было спроектировано по принципу WYSIWYG (what you see is what get), что позволило на всех этапах создания системы оперативно вносить корректировки и тестировать гипотезы.

С помощью технологии low-code настраивали все процессы аналитики-проектировщики без привлечения программистов. Это позволило увеличить скорость обработки информации и сократить time-to-market.

Большие шаги в сторону low-code

Американская компания по исследованию рынка Forrester прогнозирует для мирового рынка low-code платформ среднегодовой темп роста – 45% (CAGR). Тренды рынка финансовых технологий неумолимо быстро смещаются в сторону гибких систем для разработки приложений. Банкам сегодня нужна не очередная система, которую необходимо внедрить в бизнес-процессы. Необходима платформа, где все многообразие систем можно привести к единому целому и упорядочить работу всех подразделений. Time to market – ключевое преимущество low-code решений. Больше нет необходимости привлекать большую команду вендора, так как разработкой системы могут заниматься внутренние специалисты. На данный момент все работы по развитию своей системы банк «Открытие» проводит самостоятельно. От компании ФИС к работе подключены два аналитика-проектировщика, которые занимаются верхнеуровневым сопровождением системы (4-й уровень поддержки), проводят консультации по работе с Case Platform.

Алена Поморцева — начальник отдела риск-технологий, управление технологий аналитической обработки данных, департамент IТ-развития, банк «Открытие».

Материал из источника https://bosfera.ru/bo/pochemu-izbytochnost-sistem-v-banke-eto-problema

Автоматизируйте схемы выплаты комиссий и вознаграждений. Получите структуру взаиморасчетов в реальном времени.

2 июля 2024 года состоялся вебинар на тему «Как повысить…

Вебинар состоится 2 июля в 16:00 по МСК. Зачем системы…

На минувших выходных команда FIS приняла участие в IT-конференции CodeFest…

Фестиваль ИТ-вакансий «COOKIE FEST» пройдет 31 мая в Новосибирске, в…

Фестиваль прошел на территории новосибирского Академпарка уже в 4-ый раз….

FIS принимает участие в Первой международной конференции технических писателей «TechWriter…

Технологический партнер FIS Case Studio провела офлайн-митап для сотрудников компании…

FIS включена в карту корпоративного программного обеспечения в рамках атласа…

Пятый год эксперты FIS проводят спецкурс «Организация проектной деятельности в…

Команда FIS приняла участие в юбилейном X Международном форуме ВБА-2023…

Система управления операционной задолженностью на базе отечественной no-code платформы FIS…

Завтра, 21 сентября, в Москве состоится одна из самых масштабных…

FIS включена в новый выпуск атласа «Импортозамещение» от агентства CNews…

Образовательная платформа Нетология заключила соглашение о сотрудничестве с компанией FIS…

FIS примет участие в кейс-конференции о технологиях во взыскании COLLECTION…

Глава отдела продаж FIS Сергей Трухин представит доклад об опыте…

FIS примет участие в 11-ом форуме финансовых инноваций FinNext 2023,…

В конце июня выпускники-бакалавры экономического факультета НГУ защитили дипломы. В…

30 мая эксперты в сфере банковской автоматизации поделились современными ИТ-решениями…

Делегаты FIS приняли участие в профессиональном форуме, посвященном микрофинансовому бизнесу,…

О банке «Открытие» Российский универсальный коммерческий банк «Открытие» занимает 7-е…

Ключевой технологический партнер FIS — компания Case Studio — проведет…

FIS примет участие в десятом юбилейном AUTO FINANCE FORUM. Участники…

Андрей Наумкин, FIS Collection Platform Product Owner, принял участие в…

Компания Case Studio — ключевой технологический партнер FIS — примет…

FIS примет участие в форуме по управлению задолженностью COLLECTION PRO…

Директор по развитию FIS Марина Стешина и управляющий партнер FIS…

Команда FIS приняла активное участие в XXIII Международном форуме IFIN-2023…

FIS примет участие в XXIII Международном форуме iFin-2023 «Электронные финансовые…

Дорогие друзья, поздравляем вас с наступающим 2023 годом! В уходящем…

Сегодня состоялась защита проектов в рамках спецкурса FIS Четвертый год…

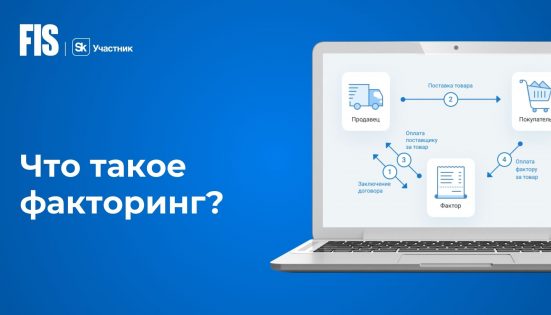

Факторинг – финансовый инструмент, востребованность в котором возрастает во время…

Сегодня, 2 декабря, в России отмечают День банковского работника. FIS…

Стартовал этап экспертного голосования ежегодного конкурса профессионального сообщества лидеров цифровой…

Разработчик платформы для конструирования бизнес-приложений FIS привлек 310 млн рублей….

Команда FIS приняла участие в IX Международном форуме ВБА-2022 «Вся…

Кредитный скоринг помогает автоматизировать принятие решения о кредитовании, минимизировать влияние…

Участники мероприятия, ведущие эксперты из банков и ИТ-компаний, встретятся 24-25…

Резидент «Сколково» — компания FIS организует конференцию для лидеров рынка…

На рынке потребительского онлайн-кредитования в Казахстане банк «Евразийский» стал лидером…

Компания Case Studio – ключевой технологический партнер FIS – на…

РГС Банк, банк для автомобилистов (входит в группу банка «Открытие»),…

Благодаря этому решению корпорации могут быстро узнавать максимальную ставку по…

Почта Банк запустил автоматизированную систему анализа текста (FIS АСАТ) на…

В июне 2018 года страховая компания УРАЛСИБ Жизнь начала сотрудничество…

АО «Евразийский банк» начал сотрудничество с компанией FIS в январе…

ООО «Элемент Лизинг» и компания FIS начали свое сотрудничество в…

ИТ-маркетплейс Market.CNews опубликовал ежегодный рейтинг low-code платформ России – FIS…

За последние 10 лет возможности для хранения и обработки информации…

Рассмотрим, как правильно организовать процесс управления кредитными рисками и автоматизировать принятие решений по потенциальным заемщикам. Статья будет полезна для всех финансовых организаций, чья работа связана с кредитованием физических и юридических лиц. Детально разберем инструменты и особенности управления кредитными рисками, а также подскажем, как автоматизировать эти процессы.

Аккаунт-менеджер FIS принял участие в презентации для иностранных гостей форума…

Глава отдела продаж FIS Сергей Трухин принял участие в панельной…

Менеджер по работе с ключевыми клиентами FIS Илья Зимбицкий примет…

Почта Банк запустил автоматизированную систему анализа текста (FIS АСАТ) на…

Завтра, 29 июня, участники мероприятия обсудят преимущества Low-code и No-code…

Компанию на всероссийской конференции «Ледниковый период 2022 – тест на…

Напоминаем, что наша компания продолжает борьбу за победу в номинации…

Команда наших ключевых технологических партнеров — компании Case Studio приняла…

Наш кейс внедрения в РГС Банке конвейера автокредитования и системы…

В субботу, 21 мая, в рамках праздничной программы Smart Piknik…

Спикерами вебинара выступят директор по развитию FIS Алексей Смирнов и…

Благодаря этому решению корпорации могут быстро узнавать максимальную ставку по…

Смотрим новый выпуск нашей авторской ТВ-программы о цифровой трансформации финансового…

Делегаты от компании FIS выступили на XXII Международном форуме iFin-2022…

Форум, который является центральным мероприятием в России, посвященным электронному банкингу…

✨Дорогие друзья!✨ ☃️Мы поздравляем всех с наступающим Новым годом! 🚀Желаем…

Автоматизация документооборота в организации возможна с помощью специального ПО для…

Издательский дом «КоммерсантЪ-Сибирь» 28 октября проведет в Новосибирске конференцию, посвященную…

Участники мероприятия встретятся 27-28 октября в городе Алматы и обсудят…

Конференция для лидеров рынка финансовых услуг состоялась 21 октября в…

Компании FIS, AB.Solutions и Data Flow впервые организуют совместную конференцию…

Участники мероприятия, ведущие разработчики и эксперты из банков и ИТ-компаний,…

Специфика управления операционными рисками в банке связана с жесткими требованиями…

Разработка систем управления бизнес процессами BPM постоянно эволюционирует. Развитие бизнеса…

Разработка программного обеспечения и создание мобильных приложений требуют месяцев кропотливого…

Что такое Low-code Универсальная технология Low-code позволяет пользователям разрабатывать приложения…

Как внешние вызовы повлияли на работу банков с клиентами? Почему…

Представитель FIS выступил на конференции II Banking Retail Conference 2021…

Case Studio продолжает расширять географию предоставления услуг на зарубежных рынках….

Представители инновационных банков и лидеры в сфере информационных технологий в…

16 июня состоится конференция «II Banking Retail Conference 2021». Лидеры…

Для практического применения требований Положения № 716-П1 банку важно получить…

Компания FIS приняла участие в конференции «B+S. Технологичный банкинг» 28…

Компания FIS приняла участие в онлайн-конференции Future Fintech & Banking…

Компания Case Studio приняла участие в V международной конференции «SEYMARTEC…

Компания Case Studio примет участие в V международной конференции «SEYMARTEC…

Компания Case Studio заключила соглашение о сотрудничестве с Sourcific Consulting Case…

Компания Case Studio приняла участие в онлайн-конференции TAdviser «ИТ в…

Компания Case Studio примет участие в онлайн-конференции TAdviser «IT RETAIL…

Экспобанк внедрил новую систему поддержки принятия решений по автокредитам на…

Компания Case Studio примет участие в онлайн-конференции TAdviser «ИТ в…

FIS и «Промсвязьбанк» представили кейс внедрения системы управления операционными рисками…

«За год удаленной работы мы обеспечили самый крупный прирост всех…

Проект «FIS Platform» будет представлен в финале в номинации «Лучшее…

Презентация компании Case Studio состоялась в рамках программы Global Pilots…

Впервые занятия и защита проектов в 2020 году для студентов…

8 сентября 2020 года компания ФИС приняла участие в форуме…

28 и 29 апреля 2020 года спикеры компании ФИС приняли…

29 апреля в 15:00 присоединяйтесь к онлайн-конференции «УПРАВЛЕНИЕ КРЕДИТНЫМИ РИСКАМИ…

Коллеги, приглашаем вас на онлайн-конференцию от специалистов Группы операционного риска…

19-20 февраля ФИС приняла участие в ХХ Международном форуме iFin-2020…

12 декабря в Москве прошла ежегодная банковская премия Retail Finance…

4 декабря, в 18:00 в Точке кипения ведущий аналитик-проектировщик ФИС…

Наш менеджер по работе с ключевыми клиентами Илья Зимбицкий на…

ФИС расширяет границы! Открываем новые точки на карте международного ИТ-рынка….

1 ноября в 12:00 (по Мск) представитель FIS раскроет важнейшие…

16-17 октября компания ФИС приняла участие в международном форуме ВБА-2019….

19-20 сентября компания ФИС приняла участие в XI Международном форуме…

Знаете ли вы, что в Новосибирске есть независимое сообщество ИТ-аналитиков?…

2060 год. На Марсианской станции “Вектор” экспериментальный экипаж ФИС проводит…

Компания FIS установила в Почта Банке систему FIS Antifraud –…

26 июля в яхт-клубе «Маяк» собрались сотрудники двух офисов Новосибирска,…

Компания «ЛАНИТ – Би Пи Эм» (входит в группу компаний…

В июне 2018 года страховая компания УРАЛСИБ Жизнь начала сотрудничество…

Недавно мы обещали рассказать о профессии, набирающей стремительную популярность в…

Профессия аналитик-технолог только набирает популярность в России и становится более…

Управление проектами — это обширная область, пересекающаяся с другими областями…

Спешим сообщить вам радостную новость, что в сентябре 2019 года…

В 2019 году компания Финансовые Информационные Системы активно участвовала в…

В 2006 году в компании «ФИС» случился новый виток развития…

В конце ноября компания ФИС выступила с докладом на московской…

29 ноября компания ФИС выступила с докладом на московском финансовом…

В конце августа завершился “Технопром-2018”. Это был шестой международный форум…

15 сентября в санатории “Рассвет” (г. Бердск) закончила свою работу…

Наши представители рассказали о преимуществах платформы, с помощью которых можно…

6 июня представители компании «ФИС» специально прилетели в Казань для…

23 мая менеджер-проектов компании «ФИС» — Юлия Мицура провела тренинг…

26 апреля компания «ФИС» приняла участие в ежегодном форуме журнала…

11 апреля компания «ФИС» приняла участие в Сибирском форуме «Индустрия…

29 марта компания «ФИС» приняла участие в выставке стендов в…

15 февраля ГК «ФИС» приняла участие в конференции CNews «BPM…

Об этом и о многом другом интересном рассказал руководитель подразделения…