FIS: как за 3 года вывести банк из предбанкротного состояния в лидеры страны?

- 4 октября 2024 г.

- Поделиться

Эксперты из финансовых организаций обсудили, как согласовать глобальные цели бизнеса с KPI отдела взыскания на примере реального кейса. Дискуссия состоялась в рамках круглого стола FIS “Пчёлы против мёда: коллекторы и качество портфеля” на ключевой кейс-конференции об инновациях в индустрии взыскания Collection Tech.

Дискуссию провели директор по консалтингу FIS Даниил Соколов и руководитель отдела продаж FIS Сергей Трухин. Ключевыми вопросами круглого стола стали:

- какие метрики в системе collection важнее для топ-менеджмента и акционеров бизнеса, и как они соотносятся с общепринятыми KPI для collection-процессов?

- какие инструменты в системе взыскания позволяют не только управлять суммой взысканий и ROI collection-процесса, но и обеспечить непрерывную работу над качеством всего кредитного портфеля?

- как замотивировать подразделения collection работать не только с “bad-банком”, но и “good-банком”?

Как финансовый бизнес попадает в зависимость от своего отдела collection?

Выбирая стратегию успешного развития бизнеса, топ-менеджеры и акционеры финансовых компаний в первую очередь ориентируются на увеличение доходности кредитного портфеля, его объёма и рентабельности, пришли к заключению участники форума. Наиболее распространёнными метриками эффективности процессов collection являются объём взысканий (Cash Collected) и ROI просроченного портфеля.

“Обычно весь портфель, с которым работают коллекторы, стоит под знаком «минус». Да, сегодня менеджмент знает: без расходов на отдел collection кредитный бизнес обречён на банкротство. Коллекторы, в свою очередь, зачастую используют эту ситуацию в своих целях. Например, soft collection ждёт первый день просрочки и радуется длинным праздникам, потому что после них на обработку поступает самый лёгкий для выполнения KPI портфель. Аналогичная ситуация с началом работы выездников: чем меньше клиенту звонили в раннем взыскании, тем проще сотруднику hard collection. Главная причина кроется в KPI middle-менеджмента и сотрудников: их премируют за эффективность работы со своим портфелем и только. Иногда ситуация выходит из-под контроля: good-банк слишком маленький, чтобы генерировать достаточную операционную прибыль; а bad-банк и его сопровождение продолжают расти, поскольку “риск-модель неверная”, “мошенничество на выдаче”, “не более N кредитов на одного коллектора”, и из-за других подобных, вполне логичных аргументов.

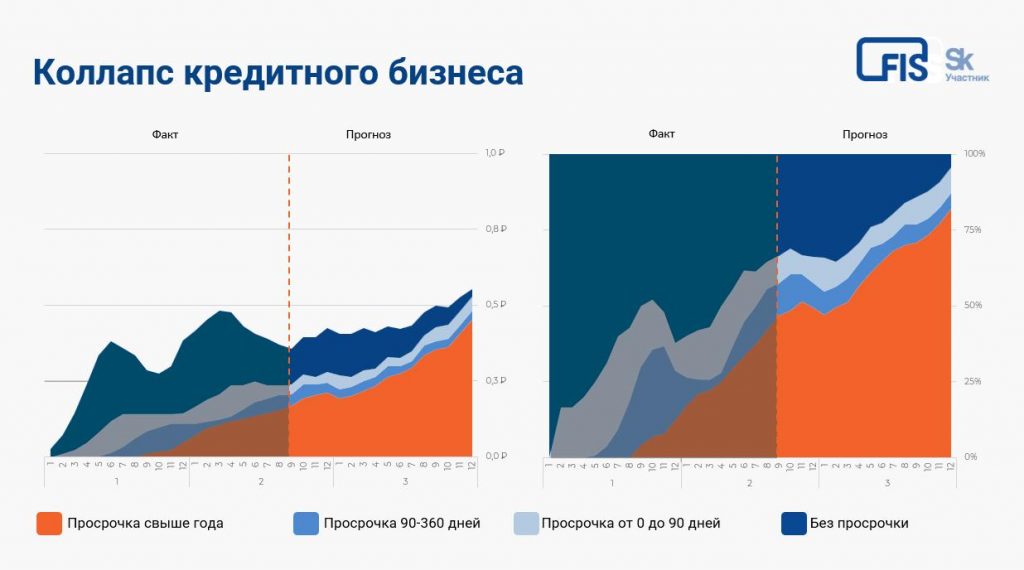

Именно такая ситуация сложилась в одной из кредитных организаций — собственники провели аудит и выяснили, что компанию ждал коллапс. Акционеры поставили задачу топ-менеджменту разработать план оздоровления, иначе бизнес планировалось свернуть”, — рассказал директор по консалтингу FIS Даниил Соколов.

Как из предбанкротного состояния стать лидером банковской отрасли?

Путём мозгового штурма эксперты FIS и участники Collection Tech сформулировали варианты решений по настройке работы между отделом взыскания и топ-менеджментом бизнеса, чтобы ликвидировать возможность банкротства.

“Вторая половина 2000-х годов на постсоветском пространстве была шикарной для коллекторов: множество финансовых компаний обанкротилось, появился конкурентный рынок просроченной задолженности. Однако если мы говорим не о бизнесе коллекторского агентства, а о кредитной организации, то отделы collection должны нести ответственность не только за эффективность взыскания, но и за качество всего портфеля”, — отметил Даниил Соколов.

Для предотвращения коллапса бизнеса в презентационном кейсе банка в первую очередь были изменены приоритеты в работе отдела collection. Каждому подразделению взыскания, отвечающему за разные стадии (от pre- и soft до hard и legal collection), стали выставляться KPI на долю портфеля до определённого дня просрочки (обратный к non-performing loans показатель):

- приоритет подразделения pre- collection — доля портфеля, которая имеет просрочку до нуля;

- soft collection — доля портфеля до 90 дня просрочки;

- hard collection — доля портфеля до 180 дня просрочки;

- legal collection — доля портфеля до 360 дня просрочки.

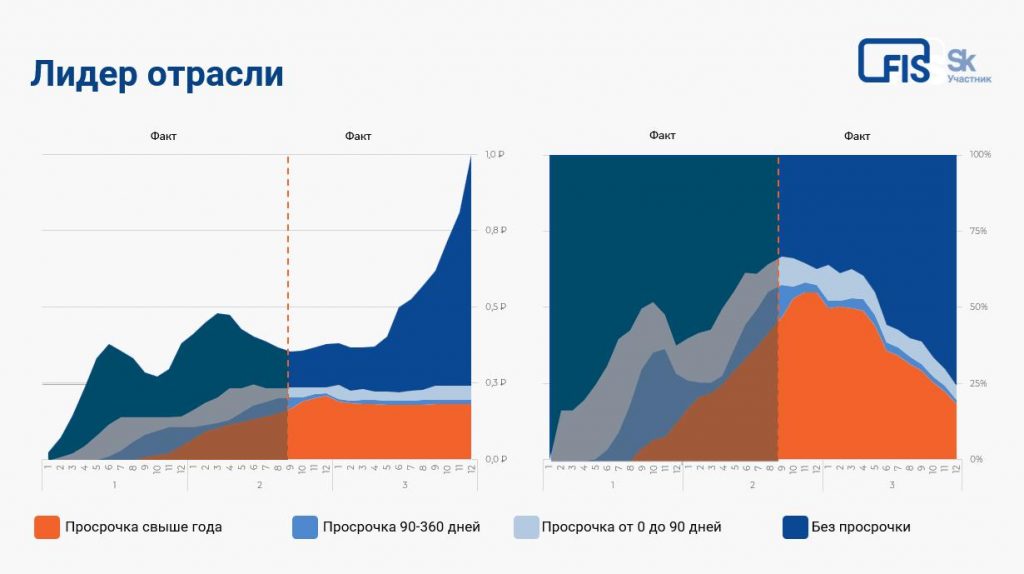

“Такие показатели мотивируют коллекторов отрабатывать не только свои бакеты просрочки, но и весь портфель более высокого качества. Подобная постановка задачи middle-менеджменту мотивирует их на ускорение работы с просрочкой, и как следствие происходят качественные изменения в процессах collection. Например, внедряется идея переводить клиентов в hard не на 91-й день просрочки, а после недели недозвонов в контакт-центре. Аналогично в legal: не дожидаться 181-го dpd, а инициировать подачу в суд после 2-х отказов клиента от оплаты. Одновременно с этим реализуются совершенно неожиданные решения: например, top-up продажа кредитов во время pre- collection звонка на последних платежах. Интегральный результат подобных усилий превзошёл все ожидания — банк из предбанкротного состояния превратился в лидера беззалогового розничного кредитования”, — добавил Даниил Соколов.

“FIS как IT-компания, специализирующаяся на системах сопровождения клиентского пути в финансовых организациях, максимально заинтересована в финансовых результатах своих клиентов. Но мы должны отметить, что времена автоматизации ради автоматизации прошли. Сегодня Collection CRM — это не только и не столько инструмент взыскания, сколько система управления кредитным портфелем через коммуникации с клиентами, его мониторинга и прогнозирования. И мы рады реализовывать эту концепцию, воплощая самые смелые ожидания”, — подвёл итог Даниил Соколов.

“Часто главным фактором успеха становится не сложная стратегия построения бизнес-процессов, а простое следование базовым принципам. Заигравшись с экспериментами, и успешные банки могут генерировать убыточные портфели по отдельным клиентским сегментам и кредитным продуктам. FIS Collection минимизирует подобные риски благодаря комплексной работе со всем кредитным портфелем в сквозной системе автоматизации взыскания. Наш многолетний опыт и опыт наших клиентов — банков, МФО и коллекторских агентств — консолидирован в нашем решении. Для удобства бизнеса мы автоматизируем расчёт портфельных KPI и прогнозирование изменения качества портфеля в режиме реального времени”, — отметил руководитель отдела продаж Сергей Трухин.

Помимо круглого стола, FIS вместе с банком ТОП-20 РФ презентовал кейс комплексной модернизации системы взыскания, благодаря которой банк сэкономил около 1 миллиарда рублей в 2023 году.

Видеозапись круглого стола FIS “Пчёлы против мёда: коллекторы и качество портфеля”.

Автоматизация взыскания задолженности: Collection

Рост успешных взысканий на 40% и производительности сотрудников на 50%

- 4 октября 2024 г.

- Поделиться