В условиях высокой ключевой ставки рост деловой активности малого и среднего бизнеса замедлился во втором полугодии 2024 года. Компании отмечают снижение доступности финансирования, высокие ставки охладили интерес МСП к кредитам — к октябрю 2024 года значительно просели все компоненты индекса RSBI (рассчитывается банком ПСБ, «Опорой России» и НАФИ по итогам опроса 1,8 тыс. компаний): продажи, кредиты, кадры, инвестиции. Несмотря на текущие пессимистические настроения в сегменте, предприятия МСБ продолжают активно искать альтернативные формы финансирования. Какие инструменты на рынке кредитования юрлиц сегодня наиболее эффективны? Как укрепить лояльность сегмента МСБ без снижения доходности банка?

Новые тренды, инструменты и кейсы на рынке корпоративного кредитования обсудили эксперты, методологи и руководители подразделений банков, ответственных за обслуживание корпоративных клиентов и МСБ, 21 ноября в Москве на бизнес-завтраке FIS “Финансирование МСБ как драйвер доходности банков: кредитование, лизинг, факторинг”. Эксперты Kept — сеть фирм, которые оказывают аудиторские и консультационные услуги — и банков РФ приняли участие в качестве приглашенных спикеров.

Тренды и вызовы финансирования МСБ: почему банки выбирают долгосрочное сотрудничество с клиентами?

Малый и средний бизнес — драйвер экономики, который создает значительный спрос на финансовые услуги. Однако высокие процентные ставки, ограничение внешнего финансирования и мер господдержки требуют поиска новых источников финансирования, отметила Ольга Бледнова, руководитель практики по оказанию консультационных услуг компаниям финансового сектора Kept, в своей презентации “Кредитование малого и среднего бизнеса как драйвер доходности банков: методология и ключевые подходы”.

“На сегодняшний день мы видим, что, несмотря на высокую ставку, часть компаний сегмента МСБ готовы рисковать, масштабироваться, осваивать новые ниши. Текущий потребительский спрос ввиду ухода иностранных компаний на рынке не удовлетворен — и МСБ понимает, что это трансферное окно, которое может быстро закрыться. При этом для сохранения маржинальности компании МСБ всё чаще выбирают сценарий оптимизации затрат, в том числе автоматизацию процессов и высвобождения ресурсов работников. Важным фактором для МСБ при выборе в пользу кредитов сейчас является экономическая целесообразность — а именно: компании оценивают свой бизнес-потенциал, прежде чем выбрать стратегию масштабирования или стабильный доход на депозитах. Именно поэтому сейчас банк выступает не только кредитором, но и партнёром МСБ, помогающим найти решения — это усиливает лояльность клиента и позволяет установить долгосрочное взаимодействие, приносящее стабильный доход обоим”, — отметила Ольга Бледнова.

По словам эксперта Kept, актуальные вызовы финансирования МСБ:

- Рост ключевой ставки и снижение доступности кредитов. Бизнес с доходностью ниже ключевой ставки вынужден вместо масштабирования перекладывать доход на депозиты либо искать альтернативные источники финансирования. По словам Ольги Бледновой, в начале 2024 года прирост объёма кредитного портфеля составлял около 35%, а сейчас — 22%.

- Трудности с логистикой и поставками импортных товаров и материалов. Отрасли, зависящие от импорта, сталкиваются с ростом кассовых разрывов, снижением оборотных средств и увеличением сроков отгрузки.

- Сокращение мер господдержки и недостаточная информированность о них. Программа льготного кредитования “1764” будет завершена в 2025 году, а новые меры поддержки ориентируются только на финансирование приоритетных отраслей, таких как производство и туризм. При этом сохраняется низкий уровень осведомленности самого сегмента МСБ о доступных возможностях.

- Рост просроченной задолженности. Особенно у бизнеса, ориентированного на экспорт, торговлю и строительство.

Руководитель группы специальных проектов Ингосстрах Банка Олег Новолодский рассказал об инструментах работы с сегментом МСБ в условиях высоких ставок в презентации “Кредитование корпоративного сегмента в современных реалиях?”

”Считаю, что в целом МСБ целесообразно разрабатывать сценарии выживания, учитывая высокую процентную ставку и прогнозы её дальнейшего роста. Обратимся к опыту 2009 года: тогда все сегменты, кроме МСБ, упали, а малый и средний бизнес вырос на 20%. Важно договариваться с клиентами о выходе из высоких ставок, чтобы увеличить шансы на восстановление. Перекладывание риска на клиентов — заблуждение, которое может привести к инфляции и неплатежам. Как будем выходить из этой ситуации — покажет время. Центробанк заявил, что поддержка будет только для самых эффективных, и важно не допустить спирали кризиса. По моему мнению, развитие экономики замедлится, и вопрос в том, будет ли это торможение резким или мягким”, — прокомментировал Олег Новолодский.

Вместо кредитования: какие альтернативные инструменты финансирования МСБ наиболее перспективны?

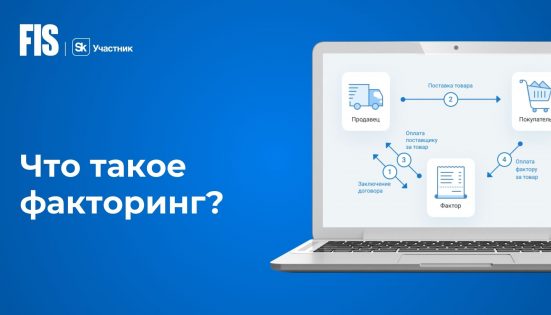

Все участники бизнес-завтрака отметили, что на рынке наблюдается рост альтернативных инструментов финансирования, таких как факторинг, займы МФО, облигации и краудфандинг.

“Сегодня мы наблюдаем сокращение цикла кризисов: ранее кризисы возникали раз в несколько десятков лет, а сейчас — каждые 3-4 года из-за ускорения экономических процессов вследствие цифровизации. В каждый кризис происходят значительные изменения в экономике и на рынке предоставления финансовых услуг. С 2021 года ускорился рост рынка альтернативных источников финансирования по сравнению с прошлым кризисом 2018-2019 годов. Одним из подтверждений этого факта является рост рынка факторинга в 2023-2024 годах — в первую очередь потому, что факторинг не нагружает кредитную нагрузку компании, а позволяет получить финансирование под уступку денежных требований. В первом полугодии 2024 года портфель российского рынка факторинга составил 2,3 трлн рублей, что больше аналогичного периода 2023 года на 45%. Мы также наблюдаем значительный рост на рынке коллективного финансирования — только в первом квартале 2024 года рынок вырос на 98% в сравнении с аналогичным периодом прошлого года”, — отметила Марина Стешина, директор по развитию FIS.

Руководитель практики по оказанию консультационных услуг компаниям финансового сектора Kept Ольга Бледнова выделила перечень развивающихся альтернативных источников финансирования МСБ:

- Факторинг и лизинг. По словам эксперта Kept, в 2024 году портфель сегмента МСП на рынке факторинга вырос на 25% за 9 месяцев, доля МСП в клиентской базе рынка достигла 72%. Коллеги из Kept прогнозируют рост спроса на факторинг и лизинг в 2025-2026 годах.

- Краудфандинговые платформы. Сегодня рынок краудфандинга активно растёт, общий бюджет составляет несколько сот млрд рублей. Некоторые финтех-компании добавляют краудфандинговые платформы в свою экосистему, чтобы МСБ с их помощью привлекали средства от частных инвесторов.

- Выход МСБ на биржу. Рост публичного долга кратно вырос за последний год. И несмотря на рост ключевой ставки, имеется сильное рыночное предложение, в том числе от сегмента МСБ — а на новый долг есть спрос инвесторов. Для МСБ это хорошая возможность получить альтернативный источник финансирования — эксперты Kept ожидают активное развитие рынка в ближайшие 5 лет.

“Многие российские инвесторы готовы вкладываться в развитие МСБ, вывод денег за рубеж сократился, есть потенциал развития рынка облигаций”, — уточнила Светлана Поздеева, экс-вице-президент — директор департамента массового бизнеса ПСБ.

“Сегодня внутрикорпоративные факторинговые компании позволяют бизнесу отправлять избыточную ликвидность на финансирование своих контрагентов либо на депозиты. У нас есть заказчики, которые создают подобного рода площадки для внутригруппового финансирования как поставщиков, так и покупателей, и мы видим, что в 2023-2024 годах идет рост использования таких финансовых схем. Известный бизнес-ангел и предприниматель Оскар Хартманн придерживается идеи, что подобные корпорации с групповыми холдингами будут играть большую роль на финтех-рынке. В данном случае банки, имеющие огромную базу данных по клиентам, могут выступать партнёром и представлять сервисы по анализу и рейтингованию контрагентов”, — добавила Марина Стешина.

“За 20 лет я работала в разных банках, которые продавали кредиты малому и среднему бизнесу достаточно дорого, даже в сравнении с рынком — например, под 40% годовых, и это не в текущих ключевых ставках. В b2b клиент всегда готов платить деньги за скорость и гибкость. Это объясняет, почему сейчас МСБ идет в МФО либо на рынок облигаций, где бизнесу не нужно соблюдать ковенанты, переводить обороты, выполнять целевое использование кредитных денежных средств и так далее. Если маржинальность позволяет, то сервис и гибкость можно продать МСБ дороже, чем стандартный классический кредитный продукт”, — сказала Светлана Поздеева.

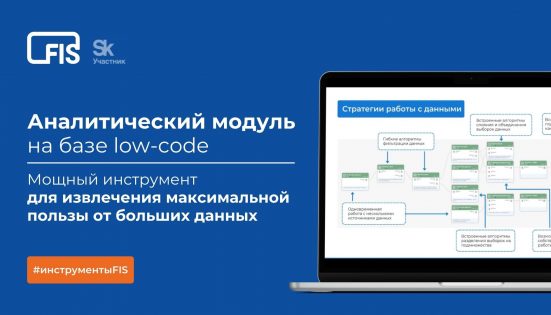

Автоматизация кредитных процессов в условиях быстро меняющегося рынка: как low-code технологии позволяют банкам и другим финансовым организациям реализовывать кастомизированные проекты?

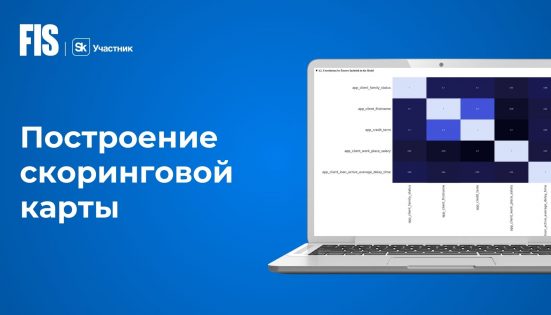

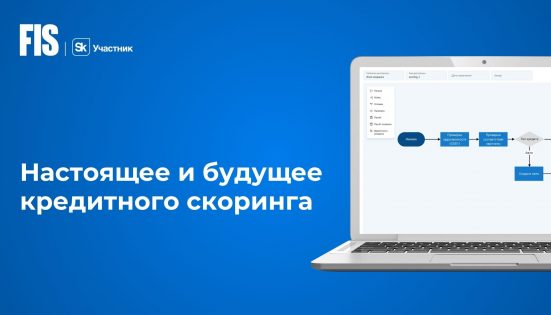

В условиях дефицита высокопрофессиональных кадров успешная работа банка с МСБ подкрепляется автоматизацией. Приложения помогают банкам сократить операционные издержки, ускорить процесс принятия эффективных решений и повысить качество персонализированного обслуживания МСБ.

“Если у банка будет проседать клиентский сервис, то он будет проигрывать финтех-компаниям. Для обеспечения клиентского сервиса нужна автоматизация — прежде всего, речь идет о специалистах фронт-офиса, которые являются первой точкой касания клиента с банком. Роль банка как финансового советника или партнера МСБ должна сопровождаться наличием у специалиста, взаимодействующего с клиентом, информации об условиях продуктов банка, льготных программах, в которых участвует банк, данных о клиенте (его истории взаимодействия с банком, текущей ситуации в МСБ из открытых источников), эффективности использования того или иного продукта либо банковской услуги для удовлетворения потребностей компании. Во вторую очередь, мы говорим об экспертах, которые внутри банка рассматривают информацию и на её основании принимают решение. Сейчас в России кадровый город — фактически нулевая безработица. В текущих условиях это ещё больше подталкивает банки автоматизировать процессы, анализ информации, расчёты и принятие на их основе решений без участия человека. Технологии ускоренной разработки (low-code платформы) позволяют банкам на едином стеке разрабатывать решения, которые позволяют автоматизировать большинство процессов, необходимых для высококвалифицированного обслуживания корпоративного сегмента и МСБ”, — уточнила Марина Стешина.

“За 20 лет на рынке мы успешно решили множество уникальных задач. Банкам нужны готовые решения, которые можно быстро и недорого кастомизировать. Классические подходы с коробочным приложением и заказной разработкой эти требования не выполняют. При использовании low-code технологий за умеренную стоимость банки существенно сокращают время создания систем, кастомизации процессов под себя и управления изменениями после внедрения. Думаю, в типовом цикле обслуживания клиентов ключевыми задачами, которые дают бизнес-эффект, являются оформление продуктов, оценка рисков и выдача продуктов. При запуске нового банковского решения, — это ключевые процессы, которым нужна оптимизация, настройка и автоматизация”, — сказал Сергей Трухин, директор по продажам FIS.

Кейсы кастомизированной автоматизации обслуживания МСБ в банках ТОП-10, ТОП-100 РФ и финтех-компаниях представил эксперт FIS в презентации “Практика работы с МСБ в условиях постоянных изменений”:

- Кредитный конвейер для юрлиц в банках РФ. Каждый банк сам выбирает приоритеты задач, которые помогает решать конвейер: автоматическая гибкая настройка кредитных процессов, риск-аналитика с прескорингом клиентов и рейтинговыми моделями, формирование заключения по кредитам и многое другое.

- Конвейер пластиковых карт МСБ в банке ТОП-10 РФ. За 4 месяца запущен полностью автоматический процесс выпуска карт для МСБ: от подачи заявки до подписания договора (около 200 заявок в день).

- Транзакционный конвейер для МСБ в банке ТОП-10 РФ. Создан продуктовый каталог предложений по максимальной ставке депозита для МСБ с автоматическим согласованием индивидуальных ставок за несколько минут.

- Факторинг в банке ТОП-10 РФ. Обеспечен автоматический ежедневный контроль лимитов в разрезе нескольких сторон сделки с МСБ, контроль лимитов по продуктам и своевременное освобождение лимитов при погашении задолженности.

- Кредитный мониторинг в банке ТОП-10 РФ. Автоматический анализ потока событий по контрагентам с распознаванием документов и создание задач по реагированию на рисковые события для риск-менеджеров; дополнительные правила реагирования добавляются в конструкторе. В результате в 10 раз сокращены расходы на анализ внешних событий, на 95% сокращены расходы на реализацию новых сценариев мониторинга.

Новая роль банков в работе с МСБ

“Клиент приходит в банк не за кредитом, а за решением. Сегодня, если банк предлагает МСБ разные варианты финансирования, то увеличивается шанс построить долгосрочные отношения с клиентом. Глобально консультирование по управлению финансами и выбору подходящих решений банка, быстрый и гибкий технологический подход — факторы успеха для банков, работающих с МСБ”, — отметила Ольга Бледнова.

В условиях высокой ключевой ставки и сокращения господдержки бизнеса рынок финансирования МСБ находится в стадии трансформации. Банки становятся не только кредиторами, но и стратегическими партнерами для бизнеса. Эксперты сходятся во мнении, что использование альтернативных источников финансирования, гибкость в работе с клиентами и автоматизация кредитных процессов станут ключевыми факторами повышения доходности банков при обслуживании МСБ.

Приложения FIS помогают банкам и МФО стать более эффективными и углублять персонализированное взаимодействие с клиентами при тех же ресурсах. Узнать подробнее, как автоматизация позволяет увеличить эффективность кредитных процессов.

Обсудить идею или проект

Ответим уже сегодня