В современном мире объемы информации растут с каждым днем, компании сталкиваются с необходимостью принимать обоснованные и своевременные решения для успешного развития и конкурентоспособности на рынке. Одним из ключевых инструментов, призванных помочь в решении этой задачи, являются системы поддержки принятия решений (СППР). В этой статье мы рассмотрим возможности современных СППР, их разновидности и методы, а также разработку системы поддержки принятия решений на примере управления кредитными рисками. Обсудим современные требования к СППР, включая возможности интеграции с другими программными решениями, настройку под конкретные задачи организации и использование машинного обучения для повышения точности прогнозирования и оптимизации процесса принятия решений.

СППР – что это ?

Система поддержки принятия решений (СППР) – это комплексная программа, разработанная для организации с целью улучшения качества и скорости принятия решений. Программное решение способно анализировать и обрабатывать большие объемы информации, предоставляя необходимые данные и предложения для принятия обоснованных решений. Виды СППР могут быть разными, но все они имеют одну общую цель: облегчить процесс управления и повысить эффективность принятия решений.

Возможности систем поддержки принятия решений многообразны и включают в себя:

- Быстрый анализ больших объемов данных.

- Предоставление детальной информации и предложений о решениях.

- Прогнозирование возможных исходов и оценка рисков.

- Поддержка совместного принятия решений и обмена информацией между пользователями.

- Обучение и адаптация к новым данным и условиям.

СППР являются мощным инструментом для организаций различных видов и размеров. Программные решения позволяют оптимизировать процессы управления, снижать издержки и улучшать качество принимаемых решений. Внедрение систем поддержки принятия решений может значительно повысить эффективность работы команды, ускорить выполнение задач и снизить риск ошибок.

Как принимаются решения по заявкам ?

Процесс принятия решений по заявкам играет важную роль в любой организации и является особенно критичным в сфере кредитования и финансовых услуг. Этот процесс подразумевает анализ различных аспектов заявок клиентов и оценку возможных рисков, связанных с предоставлением услуг или продуктов. В результате этого анализа принимается решение о том, стоит ли одобрять заявку или отказывать в ее удовлетворении.

Особенности процесса принятия решений по заявкам включают:

- Многофакторный анализ. Процесс принятия решений требует анализа большого количества факторов, таких как финансовая устойчивость клиента, кредитная история, текущие обязательства и доходы, а также рыночные условия и ситуация в экономике. Это делает процесс сложным и многоуровневым.

- Время. Важность быстрого принятия решений в сфере финансовых услуг и кредитования не может быть недооценена. Задержки в принятии решений могут привести к упущенным возможностям и потере клиентов, которые могут обратиться к конкурентам. Тем не менее, необходимо также обеспечить точность и надежность принимаемых решений.

- Объективность. Для принятия правильных решений по заявкам необходимо избегать субъективности и предвзятости. В этом контексте использование систем поддержки принятия решений (СППР) может обеспечить прозрачность и стандартизацию процесса.

- Регулятивные требования. В РФ существуют строгие правила и нормы, которым должны соответствовать организации, предоставляющие кредитные и финансовые услуги. В связи с этим процесс принятия решений должен соответствовать установленным нормам и стандартам, что может усложнить процесс и повысить требования к системам СППР.

Учитывая вышеуказанные особенности, становится очевидным, что процесс принятия решений по заявкам является сложным и критически важным для успешной деятельности организаций, особенно в сфере финансовых услуг и кредитования. В этом контексте использование современных систем поддержки принятия решений (СППР) может существенно повысить эффективность процесса, обеспечивая своевременное и точное принятие решений на основе объективного анализа доступных данных.

Основные сложности управления кредитными рисками

Управление кредитными рисками включает в себя идентификацию, измерение, мониторинг и контроль потенциальных потерь, связанных с невыплатой кредитов или неплатежеспособностью заемщика. Следующие аспекты отражают некоторые из основных сложностей, связанных с данной процедурой:

- Разнородные данные. В процессе управления кредитными рисками организации должны обрабатывать и анализировать огромное количество разнородных данных: информацию о клиентах, их кредитной истории, текущих обязательствах, доходах, рыночные условия и экономическая ситуация. Обработка и анализ такого объема разнородных данных является сложной задачей и требует использования продвинутых методов анализа данных и инструментов.

- Вырождение данных – это явление, когда качество данных снижается или искажается из-за различных причин, таких как ошибки ввода, пропуски или неправильное обновление информации. Это может привести к неправильным выводам и принятию некорректных решений. Важно, чтобы системы СППР могли обрабатывать такие данные и обеспечивать корректное принятие решений.

- Изменение риск-профиля кредитной организации. Риск-профиль кредитной организации определяет степень ее уязвимости перед различными рисками и может меняться со временем из-за разных факторов, таких как изменение рыночных условий, новые правила и регулятивные требования, а также внутренние процессы и стратегии компании. Управление кредитными рисками требует не только анализа текущего риск-профиля организации, но и постоянного мониторинга и прогнозирования его изменений, что является сложной задачей для систем поддержки принятия решений.

Для успешного управления кредитными рисками финансовые организации должны использовать продвинутые методы анализа данных и инструменты, а также внедрять прозрачные и надежные процессы принятия решений.

Требования к современным инструментам СППР

Для успешного управления кредитными рисками, современные инструменты систем поддержки принятия решений должны соответствовать ряду требований, которые мы рассмотрим в этом разделе.

Легкая интеграция

Современные инструменты СППР должны легко интегрироваться с существующей инфраструктурой и бизнес-процессами организации. Это обеспечивает снижение времени на внедрение системы, уменьшение затрат на техническую поддержку и обслуживание, а также гарантирует совместимость с другими используемыми системами.

Быстрая настройка

Системы СППР должны быть гибкими и предоставлять возможность быстрой настройки и учет специфики работы организации. Это позволяет адаптировать систему к меняющимся требованиям бизнеса и рыночным условиям, обеспечивая максимальную эффективность и актуальность принимаемых решений.

Возможность проведения экспериментов и проверки гипотез (А/Б тестирование)

Современные инструменты СППР должны предоставлять возможность проведения экспериментов и проверки гипотез, таких как А/Б тестирование. Это позволяет оценить эффективность различных стратегий управления рисками и выбрать наиболее подходящие для конкретной организации.

Гибкость для риск-аналитиков

Риск-аналитики должны иметь возможность легко вносить изменения в модели и алгоритмы СППР для адаптации к меняющимся условиям и потребностям организации. Гибкость системы обеспечивает своевременную корректировку решений и стратегий управления кредитными рисками.

Работа с машинным обучением (ML)

Современные СППР должны иметь возможность интегрировать машинное обучение (ML) для анализа данных и принятия решений. Machine Learning позволяет создавать более точные и сложные модели, а также автоматически адаптироваться к изменяющимся условиям и требованиям рынка. Использование ML в системах поддержки принятия решений обеспечивает более высокую точность прогнозов, оптимизацию процессов и улучшение качества принимаемых решений.

Предодобренные предложения

Современные инструменты СППР должны обладать функционалом для создания и предоставления предодобренных предложений. Это позволяет финансовым организациям автоматически генерировать и отправлять целевые предложения своим клиентам на основе анализа их кредитной истории, финансового положения и других релевантных данных. Такой подход позволяет улучшить отношения с клиентами, повысить лояльность и увеличить продажи кредитных продуктов.

Верификация

Верификация является важным этапом в процессе принятия решений о кредитных продуктах. Дорогие кредитные продукты (ипотечные кредиты или крупные корпоративные займы) представляют собой значительный риск для финансовых организаций. Верификация данных клиента в таких случаях становится особенно важной, чтобы убедиться в надежности заемщика и своевременности возврата средств. СППР помогает упростить этот процесс, предоставляя необходимые инструменты для анализа данных, проверки кредитной истории и оценки рисков, связанных с выдачей дорогих кредитных продуктов.

Новые клиенты также представляют собой потенциальные риски для финансовых организаций, так как их кредитная история и финансовое поведение могут быть недостаточно изучены. Верификация данных новых клиентов (личная информация, доходы, занятость и другие факторы) является критически важной для определения их кредитоспособности и риска дефолта. Системы СППР могут использовать машинное обучение и аналитические модели для оценки рисков, связанных с новыми клиентами, и предоставлять рекомендации по кредитным продуктам, наиболее подходящим для их профиля.

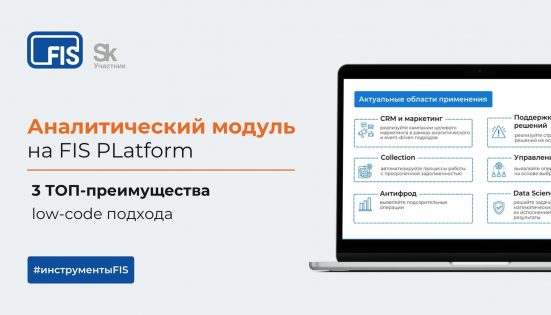

FIS СППР – важный компонент кредитного процесса

FIS является одним из ведущих поставщиков решений для финансового сектора. Компания предлагает различные инструменты и технологии для повышения эффективности и безопасности банковской деятельности. Одним из таких решений является FIS СППР – система поддержки принятия решений, которая предоставляет мощные аналитические инструменты и инновационные методы для управления кредитными рисками и повышения качества принимаемых решений.

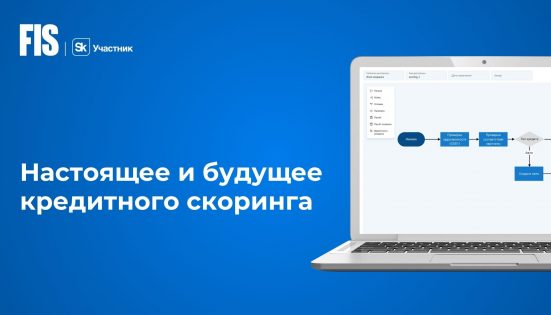

FIS СППР предлагает широкий набор функций, которые обеспечивают высокую степень гибкости и масштабируемости, позволяя финансовым организациям успешно управлять рисками и оптимизировать свои процессы:

- Автоматизация процесса принятия решений по кредитным заявкам.

- Проведение полного комплекса проверок кредитоспособности заемщика.

- Сокращение времени на обработку каждой поступившей заявки.

- Гибкость системы. Решение нетривиальных задач и любое распределение заявок по специалистам

- Широкое разграничение прав доступа для подключаемых сотрудников.

- Распределение рисковых кредитов на более квалифицированных специалистов.

- Наличие единого окна верификатора в системе.

- Обработка залога высокой ценности, с возможным привлечением оценщика объектов.

- Осуществление автоматических и ручных запросов во внешние системы.

- Поиск совпадений с другими заявками и внутренними базами знаний.

- Проверка заявки с низким скоринговым баллом параллельно разными верификаторами.

FIS является ключевым игроком в области предоставления решений для финансовой индустрии, предлагая современные инструменты и технологии, направленные на оптимизацию и повышение безопасности банковских операций. FIS СППР, как интегральная часть этого портфеля решений, предоставляет мощные аналитические возможности и гибкость для эффективного управления кредитными рисками, улучшения качества принимаемых решений и адаптации к изменяющимся условиям рынка.

Обсудить идею или проект

Ответим уже сегодня